螞蟻集團“加速度”沖刺科創板。9月7日晚間,上交所官網披露螞蟻科技集團股份有限公司(文中均簡稱“螞蟻集團”)IPO及科創板上市申請審核問詢函的回復,涵蓋六大方面21個問題。

具體來看,該問詢函涉及到:螞蟻集團股權結構、董監高基本情況,包括控制權、報告期內股權變動等;業務模式、監管環境和合規經營,以及數據共享協議與數據安全的挑戰,尤其是與阿里巴巴的業務關聯性;螞蟻集團的獨立性,與阿里巴巴和競爭同業的關系;營收構成及收入、成本費用變動等諸多問題。

值得注意的是,在上述方面問題中,此次披露信息中,對于外界關注的螞蟻集團實控人,部分董監高如獨立董事胡祖六任職資格,業務模式面臨的監管合規風險,數字金融科技平臺業務收入激增及原因,數據安全與數字資產治理,與阿里巴巴集團及集團生態系統內其他業務板塊的關聯交易和獨立性等等,均做到了有問有答。券商中國記者結合問詢函全文,梳理出十大關鍵詞:

關鍵詞一:控制權

8月25日晚間披露的招股書顯示,螞蟻集團持股5%以上的股東,分別為杭州君瀚股權投資合伙企業(持股29.86%,簡稱君瀚)、杭州君澳股權投資合伙企業(持股20.66%,簡稱君澳)以及阿里巴巴集團(持股32.65%);此外,股東名單中還有多個險資和產業基金。

此次問詢顯示,馬云為螞蟻集團實際控制人,通過杭州云鉑控制杭州君瀚及杭州君澳持有螞蟻集團50.5177%的股份。但是,阿里巴巴并非控股股東(無論是普通決議還是特別決議均不享有否決權),且阿里巴巴集團實行合伙人提名及委任董事候選人,一人一票決定,馬云不實際控制阿里巴巴。也因此,螞蟻集團和阿里巴巴集團并非受同一個實控人控制,“間接控股股東阿里巴巴集團也不控制螞蟻集團”,“不存在通過實際控制人的認定規避同業競爭要求的情況”。

在今年8月份,也即螞蟻集團官宣擬上市之后, 馬云將其持有的杭州云鉑(注:杭州云鉑為杭州君瀚及君澳的普通合伙人及執行事務合伙人)合計66%的股權平均轉讓給阿里巴巴高管井賢棟、胡曉明及蔣芳,被監管問詢該次轉讓的背景、原因、定價依據及合理性、是否履行了完備的法律程序。螞蟻回復中顯示,杭州云鉑自身不享有任何來源于發行人股份的經濟利益,根據第三方評估,截至2019年年底,杭州云鉑股東全部權益賬面價值1017萬元。

關鍵詞二:三位新高管加入螞蟻集團

此次問詢函進一步披露了螞蟻集團執行董事長井賢棟領銜下的高管團隊。除了為外界所知的胡曉明(執行董事、首席執行官)、倪行軍(執行董事、首席技術官) ,還有近期新加入的三位高管:

曾松柏自2020年8月至今擔任螞蟻集團首席人才官,其自2012年2月加入螞蟻集團,歷任人力資源副總裁、資深副總裁。此前曾長期任職麥當勞中國區、百威英博中國區人事總監等職。

韓歆毅自2020年4月至今擔任螞蟻集團首席財務官,從2014 年 5 月加入螞蟻集團,歷任資深總監、副總裁。此前,其自2011年9月加入阿里巴巴集團,擔任阿里巴巴集團企業融資部資深總監,更早之前履職中金公司投資銀行部。

周志峰自2020年8月至今擔任螞蟻集團董事會秘書,自今年6月加入螞蟻集團擔任首席法務官,此前曾以合伙人身份任職于方達律師事務所等。

關鍵詞三:胡祖六具備獨立董事任職資格

近期為市場關注的胡祖六螞蟻集團獨立董事任職資格(今年8月起擔任),受到監管問詢,要求說明春華秋實(天津)股權投資管理有限公司的股權結構,胡祖六是否直接或間接持有發行人股份、是否具備獨立董事任職資格?

從回復內容看,胡祖六2011年至今為春華資本集團創始人及董事長;春華秋實(天津)股權投資管理有限公司由明德春華(天津)資產管理有限公司持股100%,明德春華(天津)資產管理有限公司由自然人胡元滿持股 99.95%、 王學清持股 0.05%,而春華秋實(天津)股權投資管理有限公司作為基金管理人的主體持有螞蟻集團股份。

回復中稱,“截至本回復出具之日,胡祖六先生未直接持有發行人股份,亦未通過其控制的任何實體持有發行人股份,其近親屬控制的實體持有的發行人股份不超過1%。”

回復中稱,根據胡祖六簽署的《獨立董事調查問卷》《獨立董事補充調查問卷》《調查表》以及《獨立非執行董事確認函》,其具備獨立董事任職資格;而且,胡祖六不存在按照《關于在上市公司建立獨立董事制度符合《關于在上市公司建立獨立董事制度的指導意見》《上海證券交易所上市公司獨立董事備案及培訓工作指引(修訂稿)》 的相關規定的不符合獨立董事任職資格的情況,故“綜上,胡祖六備獨立董事任職資格。”

關鍵詞四:員工激勵計劃

根據招股書披露,經濟受益權激勵計劃項下(包括已授予及未授予的部分) 的經濟利益所對應螞蟻集團股份合計 30.79 億股。上述股份中約92%股份對應的經濟利益已經授予被激勵員工。

螞蟻集團制定的上市后實施的A股限制性股票激勵計劃的授予對象,“包括但不限于發行人授予限制性股票時在上述實體任職的董事、高級管理人員、中層管理人員及技術骨干、基層管理人員及技術人員、顧問,以及公司董事會確定的需要激勵的其他人員。上市后 H 股激勵計劃的激勵對象為發行人董事會認為需要激勵的螞蟻集團、 螞蟻集團的子公司以及屆時適用法律法規允許的實體的董事、監事、員工和顧問。”

“公司在確定授予數量時,除了考慮整體薪酬安排及行業可比薪酬情況外,亦會考慮特定授予場景及授予對象具體情況等因素,包括在入職授予中將考慮授予對象的行業背景、入職崗位安排等因素,在業績授予和晉升授予時將考慮授予對象的上一財年績效評估、崗位勝任能力等因素。”

回復中稱,基于員工激勵考慮,在2016年和2018年的兩次增資擴股中對應的估值分別約為人民幣3900億元和人民幣9600億元,對應融資后一年的市銷率分別約為6.0倍和 8.0倍,對應融資后一年的市盈率分別約為27.6倍和39.7倍,屬于合理水平。

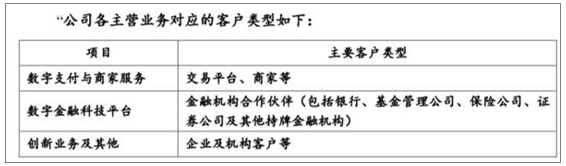

關鍵詞五:業務模式主要靠平臺聯營資金自營信貸占比2%

在螞蟻集團招股書披露中,數字金融科技平臺業務收入成為營收的主要來源,具體主要有兩方面:通過螞蟻平臺促成金融機構合作伙伴實現的業務規模,不對消費信貸及小微經營者信貸承擔信用風險、不對理財產品承擔兌付風險、 也不對保險產品承擔承保風險;通過部分持有金融牌照的控股子公司直接提供信貸、資產管理及保險等服務,并產生收入。

在監管的問詢中,螞蟻集團被要求披露:自營和非自營提供服務分別的收入情況、產生收入的方式、相應平臺業務規模;直接提供信貸、資產管理及保險等服務,是否承擔信用風險、兌付風險、承保風險,及相關業務資金來源情況。

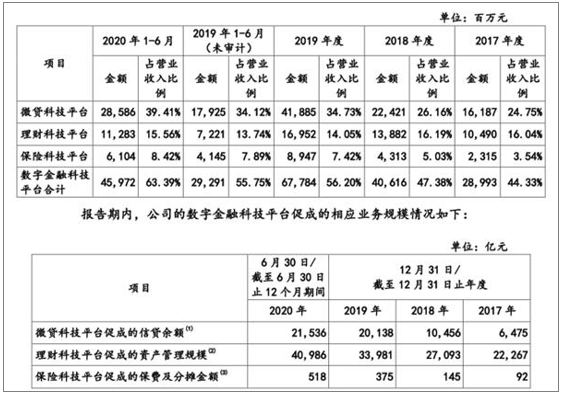

數字金融科技平臺收入的具體構成

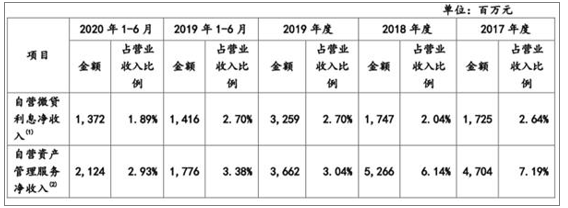

從回復情況來看,螞蟻稱,自營微貸利息凈收入、自營資產管理服務凈收入及自營保險凈收入合計占營業收入的比例不斷下降,相關情況如下:

回復中稱,“截至今年6月末,螞蟻與約100家銀行合作伙伴合作,同時也與信托公司合作;平臺促成的貸款主要由金融機構合作伙伴獨立發放。截至今年6月末,公司平臺促成的信貸余額中,由金融機構合作伙伴進行實際放款或已證券化的比例合計約為98%,由公司之子公司直接提供信貸服務的表內貸款占比約為2%。”

“截至今年6月末,理財科技平臺促成的資產管理規模達到40986億元,其中約 33%由天弘基金管理,隨著余額寶的開放,這一比例在報告期內逐年下降。”

“截至今年6月末的12 個月內期間,公司平臺促成的保費及分攤金額達518億元,其中約9%由國泰保險承保。”

此外,螞蟻旗下小貸公司螞蟻商誠與螞蟻小微來發放一小部分的貸款,具體提供花唄、借唄產品時,螞蟻商誠與螞蟻小微主要采取與金融機構合作伙伴共同發放貸款的模式。“在該模式下,螞蟻商誠或螞蟻小微與金融機構合作伙伴基于共同的貸款條件和統一的借款合同針對單筆貸款進行發放,其中螞蟻商誠或螞蟻小微根據協議約定比例進行少量出資、計入表內貸款。公司表內貸款的絕大部分后續被以資產證券化的形式轉讓給銀行及其他持牌金融機構為主的投資者。”

關鍵詞六:疫情下業績爆發是否可持續?

招股書顯示,2019年螞蟻營收為1206.18億元、突破千億大關,2018年這一數字為857.22億元,同比增幅超過40%。尤其是在今年上半年,疫情影響下金融數字化進程提速,螞蟻再次迎來了業績爆發,2020年1-6月,螞蟻集團實現營業收入725.28億元,凈利潤219.23億元,超過了2019年的全年利潤額。

其中,報告期內,數字金融科技平臺收入分別為 289.93 億元、406.16 億元、 677.84 億元和 459.72 億元,相關收入增長快速,且已成為螞蟻集團最主要收入來源。2020年上半年數字金融科技平臺相關板塊的信貸余額、資產管理規模和保費規模均高于2019年全年,監管提出,“進一步分析在疫情影響下發行人采取了何種措施提升相應規模,相應規模的高增長率是否可持續,該波動是否為暫時的?”

螞蟻集團方面回復稱:由于微貸、理財和保險科技平臺各自有獨特的業務屬性,今年上半年疫情對于數字金融科技平臺下的微貸、理財和保險科技平臺業務分別有不同的影響。其中:

今年上半年,微貸科技平臺促成的信貸余額增長受到全國消費水平下降的影響,導致信貸余額較 2019 年末增長放緩。但是與 2019 年上半年相比,由于全面開展平臺化模式持續取得成效,2020 年 6 月末微貸科技平臺促成的信貸余額相同比增長了54.5%。

理財科技平臺促成的資產管理規模受疫情影響較小,此外受今年上半年國內資本市場趨好影響,帶來大理財尤其是股票基金規模增長的驅動而快速增長。截至6月末,理財科技平臺促成的資產管理規模同比增長了 35.9%。

保險科技平臺促成的保費及分攤金額由于疫情帶來用戶健康保險意識提升, 帶來健康險和壽險產品的增長,從而仍然維持高速增長。2020 上半年保險科技平臺促成的保費及分攤金額為 286 億元,低于 2019 年全年促成的保費及分攤金額,同比增長了98.6%。

螞蟻稱,2020 年上半年公司整體收入增速影響相對有限,在具體業務板塊中對于數字支付與商家服務、微貸科技平臺收入增速影響相對較大。

同時,消費及商業活動水平的下降也導致消費信貸規模增長受到了限制。

關鍵詞七:市場推廣銷售費用變動大

2017 年、2018 年、2019 年及 2020 年 1-6 月,螞蟻集團的市場及推廣費用分別為128.06億元、440.28億元、150.08億元及 45.46億元。

螞蟻稱,推廣及廣告費用主要包括市場及推廣費用和廣告及宣傳費用。市場及推廣費用,主要是公司為了提高平臺用戶規模、提升用戶活躍度以及鼓勵用戶使用多種平臺服務等而開展一系列推廣支付寶平臺產品和服務的運營活動和措施所產生的營銷費用。

螞蟻稱,廣告及宣傳費主要是發行人為了對品牌、產品、活動等進行傳播和宣傳而進行戶外廣告、媒體傳播、品牌宣傳等活動產生的費用。

2017 年、2018 年、2019 年及 2020 年 1-6 月,發行人的廣告及宣傳費用分別為 11.32 億元、16.66 億元、 11.57 億元及 3.22 億元。

2019 年度,隨著公司毛利率相對趨于穩定,且當年公司持續受益2018年的戰略投入,用戶規模在較大的基礎上保持穩健增長,同時借助創新的產品和運營活動進一步提高市場營銷活動的投入效率,銷售費用金額及占比較 2018年出現較大下降,主要是當年營業成本中的交易成本占收入比例上升導致毛利率有所下降,同時當年進行了較大規模的市場投入,導致銷售費用增長較大所致。

關鍵詞八:持牌經營與業務合規性

根據招股書披露,螞蟻提供的服務涵蓋數字支付、數字金融科技平臺和創新業務等多個領域,需要遵守包括互聯網信息服務、數字支付、數據的收集、 數據安全和隱私保護、消費者保護、理財以及保險等方面的法律法規,并需要取得相關資質、許可等。

與之相應,螞蟻集團回復顯示,其當前已持有支付寶(支付)、螞蟻商誠(網絡小貸)、螞蟻小微(票據貼現等、小貸公司、網絡小貸)、天弘基金、螞蟻基金銷售、國泰保險(保險及保險經紀)業務牌照。

在境外,Alipay Singapore 持有新加坡金融管理局頒發的 Major Payment Institution Licence(執照編號:PS20200474),許可范圍為根據新加坡支付服務法案的要求提供跨境匯款服務。

2017年度、2018年度、2019年度和 2020上半年,螞蟻來自境外地區的營業收入占比分別為 5.23%、5.03%、5.46%和 4.42%,主要來自跨境支付及商家服務。

關鍵詞九:數據安全及與阿里巴巴數據平臺是否彼此獨立

關于數據共享協議與數據安全的合規性治理日趨嚴格。監管注意到,數據安全及隱私保護方面,螞蟻集團的治理情況及與阿里巴巴集團的數據共享是否合規。

螞蟻集團回復稱,遵循適用的法律法規及部門規章,如《網絡安全法》《消費者權益保護法》《電子商務法》《電信和互聯網用戶個人信息保護規定》和《關于金融消費者權益保護實施辦法》等關于數據和個人信息保護的要求。除此之外,發行人根據《個人信息安全管理規范》《個人金融信息技術保護規范》等國家標準建設合規治理能力。發行人的眾多業務系統通過國家信息安全等級保護三級認證、 ISO27001、TRUSTe 等權威數據安全和個人信息保護認證。

螞蟻集團的數據平臺和數據存儲均是獨立部署。“螞蟻集團和阿里巴巴集團各自具備獨立的計算能力,雙方各自采集的數據均各自獨立存儲,不存在共用的混合數據池。” 此前雙方的《數據共享協議》的約定,將于 2064年8月終止后不存在續期安排。

關鍵詞十:螞蟻治理的獨立性,和阿里巴巴關聯關系

在對問詢函的回復中,螞蟻集團稱,“螞蟻集團獨立于阿里巴巴集團”,具體體現在:非同一控制、經營決策與業務獨立、資產獨立、機構獨立、人員獨立、財務獨立。

不過,為眾所知,螞蟻集團與阿里巴巴淵源頗深:

螞蟻集團數字支付業務的經營主體支付寶最早于2004年12月由阿里巴巴集團設立,起步于電商場景,歷史上曾主要為阿里巴巴集團電商平臺提供支付處理和擔保交易服務。

2011年7月,螞蟻、支付寶、阿里巴巴集團、馬云及蔡崇信先生與其他相關方簽署了《2011 年框架協議》等共同明確了螞蟻、支付寶及阿里巴巴集團的財務及商業關系。2014年8月,公司、阿里巴巴集團、杭州君瀚、杭州君澳、馬云及蔡崇信與其他相關方簽署了《2014年股權和資產購買協議》等,螞蟻、支付寶調整了與阿里巴巴集團的關系,《2011 年框架協議》終止。

2018年2月,基于《2014 年股權和資產購買協議》項下阿里巴巴集團取得螞蟻33%股份的安排。2019年9月,根據約定,阿里巴巴集團通過其境內間接全資子公司杭州阿里巴巴取得了螞蟻集團33%股份;阿里巴巴集團的全資子公司 Taobao Holding Limited 取得了螞蟻國際向其發行的 11.72億股不具有表決權的C類股份。

差不多同一時間,阿里巴巴集團與螞蟻集團簽署了多項與知識產權轉讓相關的協議,終止有關軟件技術服務費及許可使用費。今年,螞蟻集團上市前夕,該知識產權分潤計劃終止,阿里巴巴獲得螞蟻集團33%股權。

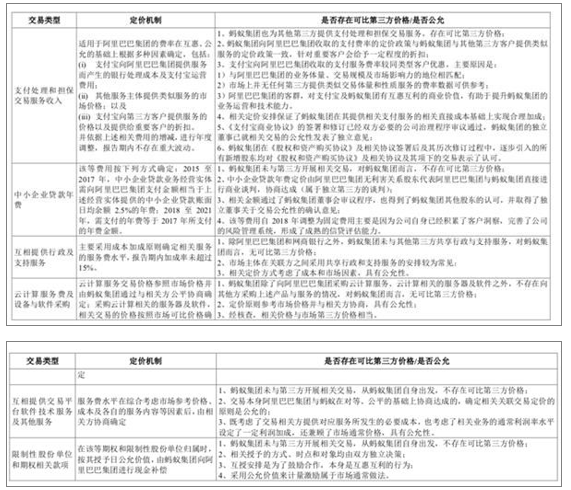

螞蟻在回復中稱,除了與阿里巴巴體系(包括但不限于淘寶、天貓、物流(菜鳥)、 阿里云、視頻(優酷)瀏覽器(UC)、地圖(高德)、企業通訊(釘釘)等各業務板塊)交易平臺提供服務外,螞蟻的數字支付和數字金融科技服務已拓展至中國消費者和小微企業日常商業交易的大部分場景,交易規模及收入的大部分均來源于阿里巴巴集團以外的場景。

披露情況顯示,阿里巴巴在報告期內各期均為螞蟻第一大客戶:2017 年度、2018 年度、2019 年度及 2020 年 1-6 月,螞蟻向阿里巴巴集團提供服務取得的收入分別為58.16億元、78.49億元、97.73億元和44.7億元, 占螞蟻當期營業收入比例分別為8.89%、9.16%、8.10%和 6.16%。

螞蟻與阿里巴巴集團合作的業務類型

2017 年度、2018 年度、2019 年度及 2020 年 1-6 月,螞蟻向網商銀行提供服務取得的收入分別為 17.49 億元、44.54億元、63.29 億元和 44.69 億元,占螞蟻當期營業收入比例分別為 2.67%、5.20%、 5.25%和 6.16%,網商銀行在報告期內各期均為螞蟻第二大客戶。

同期,螞蟻前五大客戶占當期營業收入比例合計分別為 14.39%、20.04%、23.74%和 22.61%。

螞蟻集團今年7月下旬官宣擬上市,上市進程在8月份之后明顯提速,8月21日境外上市審批材料被受理、8月24日A股上市輔導完成。8月25日晚間,螞蟻集團向上交所科創板遞交上市招股說明書(申報稿),并同步向香港聯交所遞交A1招股申請文件,邁出A+H上市關鍵一步。

公眾號

公眾號

小程序

小程序

微信咨詢

微信咨詢