企融資陷四面楚歌。地產企業的馬太效應會越來越明顯,中小房企未來的資金鏈面臨考驗。

人民法院網站消息,截至10月27日,宣告破產的房企已經增加到408家。

這種趨勢進入9月之后更加明顯,房企“補血”力度加大。

根據克爾瑞地產研究發布的報告,9月份,有95家房企的融資總額為1124.48億元,環比上升45.3%,同比上升17.2%。

與此同時,監管對于違規涉房貸款不斷壓縮,有消息稱某省聯社要求嚴格落實房地產調控政策,房地產貸款占比高于20%的農商行,不得以任何方式新增房地產貸款。

根據21世紀經濟報道不完全統計,自2018以來,銀保監系統已經因違規涉房,對銀行開出過億金額罰單。8月9日,中信銀行因違規發放房地產開發貸款等13項違法違規行為被合計罰沒2223.7萬元。

年內調控次數再創新高

融資成本也再上臺階,今年前三季度,房企債券類融資成本6.88%,較2018年全年上升了0.67個百分點。

中原地產研究中心統計數據顯示,截至10月8日,年內房企美元融資533.6億美元,同比上漲50%,雖然各種政策收緊,但房企美元融資的數量依然刷新歷史記錄。9月單月,房地產企業海外美元融資37.97億美元,相比8月的15.8億美元,翻了一番還多。發債利率也不斷攀升,10%已不再是天花板。據21世紀經濟報道記者對公告的不完全統計,今年至少有三只債券的發債利率已經達到或超過15%。

而且,這種跡象可追溯到更早之前的7月12日,泰禾集團股份有限公司發布公告稱,泰禾全資子公司擬發行4億美元債券,債券票面年息15%,每半年支付一次。成本之高令業內驚訝,泰禾集團2018年凈利潤率為12.6%。不過這不是最高的,此前當代置業的一筆美元票據,利率達到了15.5%。

而至9月,全國房地產調控政策依然密集發布,中原地產研究中心統計數據顯示,9月單月全國房地產調控政策發布次數高達48次,雖然少于8月份的60次、7月份的56次,但整體看,2019年房地產調控政策的密集程度依然刷新歷史紀錄,1月份68次、2月份21次、3月份15次,4月份60次,5月份41次,6月份46次。從房地產調控的政策密集程度看,2019年前9個月合計的415次房地產調控,平均每個工作日有2次以上的房地產調控,刷新了歷史紀錄。

連續14個月回落

10月15日,央行發布了今年前三季度金融統計數據報告和9月社會融資規模存量統計數據報告顯示,9月末,廣義貨幣(M2)余額為195.23萬億元,同比增長8.4%,增速分別比上月末和上年同期高0.2個和0.1個百分點。在社會融資方面,9月末社會融資規模存量為219.04萬億元,同比增長10.8%。

其中,房地產領域貸款增速則連續14個月回落,9月末,人民幣房地產貸款余額為43.3萬億元,同比增速為15.6%。前三季度,新增人民幣房地產貸款4.6萬億元,占同期人民幣新增貸款量的33.7%,與去年全年水平相比低6.2個百分點,降至24.1%。

央行辦公廳主任周學東認為,目前是比較合理的占比。過去房地產熱的時候個人購房貸款增長會非常快,占比高的時候有些城市甚至超過50%,銀行貸款增量中超過一半流向房地產及購房領域。現在從全國來看,占比降至24.1%,是相對比較合理的水平。根據多年觀察,25%左右的占比是比較合理的。

過去幾年多數情況下,這一數據都在30%以上。”

與此同時,房企一直仰仗的“金主”——銀行也因為違規涉房,祭出罰單也開始多起來。

10月10日,北京銀保監局公布了兩張共計890萬元的行政罰單。其中,興業銀行北京分行違規向房企提供融資是其被罰的主要原因;浦發銀行北京分行信貸資金違規用于投資及購房以及通過信托通道發放土地儲備貸款成為其被罰的主要原因。這兩家銀行分別被罰款600萬元和290萬元。

10月8日,浙江銀保監局披露的罰單顯示,中信銀行杭州分行被罰款195萬元,案由包括貸款資金被挪用于購房;被挪用于房產公司經營;對公房地產開發貸款貸后檢查流于形式、貸款資金被挪用于購買股權等。

10月11日,平安銀行義烏分行將信貸資金用于支付購房首付款被罰款50萬元。

“隨著監管趨嚴,銀行通過表外等渠道給房地產違規‘輸血’的風險將全面增大。房企未來的資金成本和資金鏈會承受一定的壓力,高房價可能會出現調整。”易居研究院智庫中心研究總監嚴躍進表示。

不過也有某股份行的負責人表示,銀行之所以鋌而走險給房企貸款,是因為目前經濟下行背景下,其他行業的不良率較高,房地產行業的貸款在目前情況下仍是優質資產,且可以承受較高的利率。從公司盈利的角度來看,銀行自然愿意將貸款向房企傾斜。

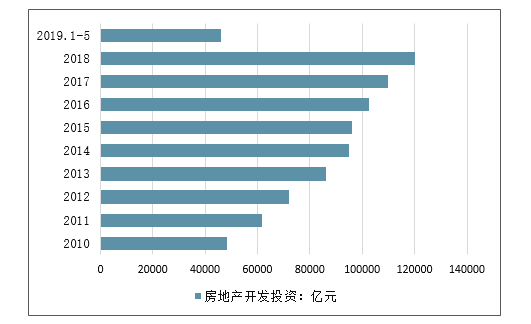

截止至到2018年全國房地產開發投資達到了120264億元,同比名義增長9.5%,創歷史最高。進入2019年1-5月全國房地產開發投資達到46075億元,同比增長11.2%,增速比1-4月份回落0.7個百分點。其中,住宅投資33780億元,增長16.3%,增速回落0.5個百分點。住宅投資占房地產開發投資的比重為73.3%。

2010-2019年前5月全國房地產開發投資統計情況

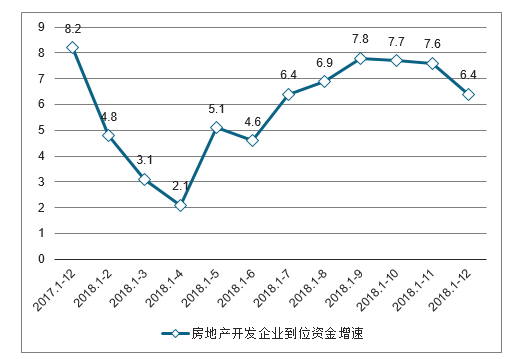

2018年,房地產開發企業到位資金165963億元,比上年增長6.4%,增速比1-11月份回落1.2個百分點,比上年回落1.8個百分點。其中,國內貸款24005億元,下降4.9%;利用外資108億元,下降35.8%;自籌資金55831億元,增長9.7%;定金及預收款55418億元,增長13.8%;個人按揭貸款23706億元,下降0.8%。

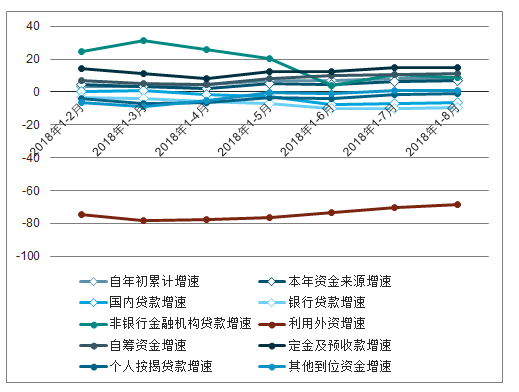

2017-2018年中國房地產開發企業到位資金增速走勢

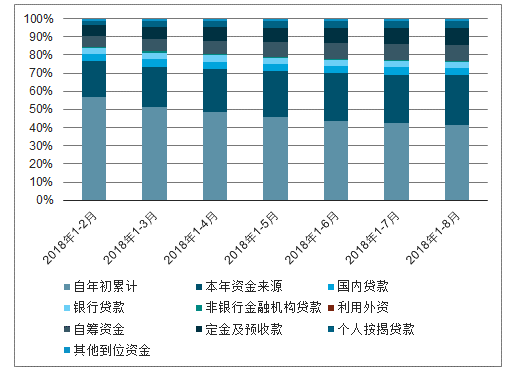

資金來源的改善與銷售額同步,全國資金鏈或上半年好下半年轉弱,主要為三四線拖累。資金來源4月繼續改善,其中銷售回款起到最大正向拉動(對應銷售額短期反彈,量略降而價升),其次是自籌繼續改善,而信貸雖邊際略回落但仍在較高位;往后看,若銷量下行(結構上受廣義三四線拖累),全國資金來源或仍面臨調整,但結構上看重點房企資金鏈會相對更好,因布局更傾向于一二線城市;資金鏈(資金來源/房地產投資)有所反彈,但仍低于130:100的警戒線,反映結構上廣義三四線房價后續的下行壓力。

資金來源4月繼續改善,其中銷售回款起到最大正向拉動,其次是自籌繼續改善,而信貸邊際略回落

2018年1-8月累計全國房地產開發投資資金來源情況(單位:億)

數據來源:公開資料整理

2018年1-8月累計全國房地產開發投資資金來源增速(單位:億元,%

數據來源:公開資料整理

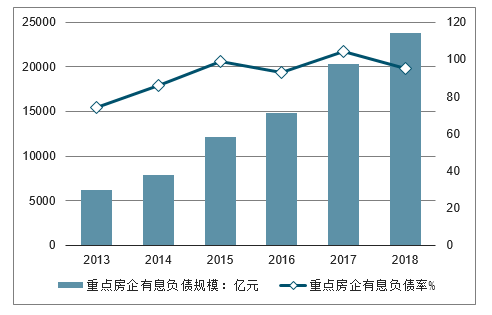

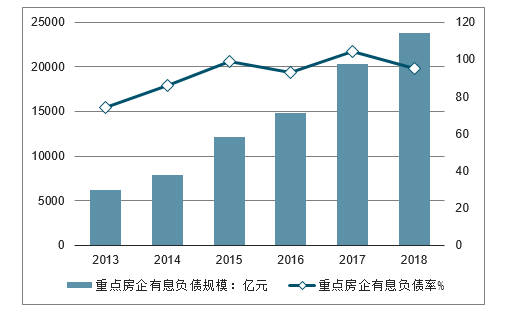

截止至2018年底,重點房企有息負債合計規模為23747億元,較2017年增長了3422億元,同比增長16.84%,有息負債率由103.8%下降至95.4%,杠桿率有明顯下降。

截止至2018年底,五類房企的凈負債率分別為67%、144%、106%、97%、115%,同比變化-10%、-24%、-27%、+28%、-16%,地產+X房企凈負債率上升主要是受華夏幸福大量回購子公司股權,將表外融資轉表內的影響。凈負債率的下降,一方面與房企面臨去化下行的市場主動控制規模、放緩增長速度相關,另一方面也與2018年環境收緊的融資市場有關。2018年,重點房企籌資活動產生的凈現金流流入為2162億元,同比2017年下降51.56%,絕對值減少了2302億元,其中又以二線房企與地產+X類房企籌資活動凈現金流下滑最為明顯。

重點房企有息負債合計

數據來源:公開資料整理

五類企業凈負債率

數據來源:公開資料整理

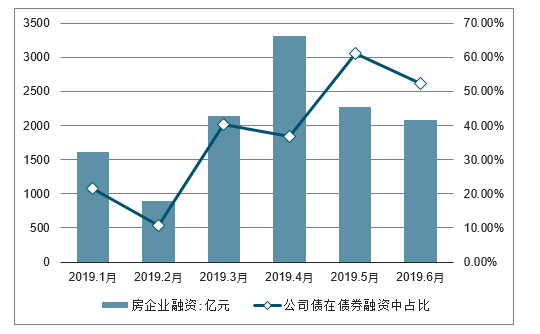

以100余家企業作為樣本,統計其公開發布的融資數額,發現2019年上半年房企融資數額達到12309.11億元(含擬融資計劃,下同),其中債券融資達到7602.19億元,占比61.76%。

若分月來看2019年4月融資總額最高,達到3309億元,其中債券融資額為1636.29億元,而公司債在債券融資中占比36.76%。4月過后,隨著監管層對融資收緊,融資金額下降明顯。剛剛過去的6月份,房企融資動作進一步減少,錄得的融資金額僅為2074.74億元,環比下跌8.93%。

2019年1-6月100余家房企業融資情況

數據來源:公開資料整理

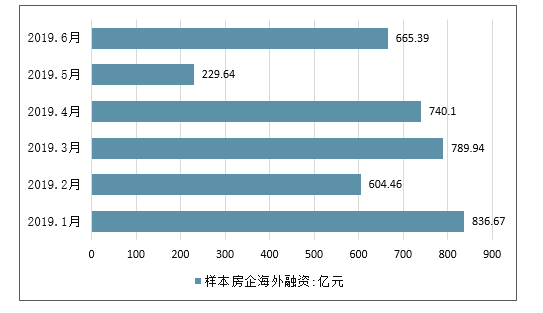

2019年1到5月,樣本房企海外融資的金額分別為836.67億元、604.46億元、789.94億元、740.10億元和229.64億元。其中23號文發布后,境內融資環境出現明顯收緊態勢,房企積極謀求海外發債上的突破。于此,6月單月海外融資數額出現環比大幅增長,增幅為189.75%,錄得的融資額為665.39億元。

2019年1-6月樣本房企海外融資情況

數據來源:公開資料整理

公眾號

公眾號

小程序

小程序

微信咨詢

微信咨詢