央行突然大面積降息,7月1日開始執行!跟以往央行克制形象相比,這個操作真是太意外了。

當然,目的也很簡單就是,引導信貸資金投放,而且是投放到實體經濟體內!今年有兩個目標,一個20萬億,一個30萬億,因此推測,未來還會有更多措施!

央行突然大面積降息 今年要搞30萬億!

7月1日起,央行將下調再貸款、再貼現利率!其中,支農再貸款、支小再貸款利率下調0.25個百分點。調整后,3個月、6個月和1年期支農再貸款、支小再貸款利率分別為1.95%、2.15%和2.25%。此外,央行還下調再貼現利率0.25個百分點至2%。

央行這個操作,太意外了!為什么?因為前兩天,央行神秘人士剛剛寫了篇文章《正確認識應對非常事件的貨幣政策》,放了風:

針對突發事件推出的特殊政策有其階段性,不可能長期持續存在,必然存在適時退出的一刻。

“特殊時期”、“貨幣政策”、“必然退出”等等,這幾個關鍵詞太扎眼,交易員也迅速捕捉到了這個信號!

這個神秘人士的署名為“余初心”,背景介紹是“資深學者”。

目前,網上只有他兩篇文章,另外一篇文章是5月19日發表的《央行與財政關系的轉型與現代化》。我們知道,今年四五月份的時候,在關于MMT理論上,央行和財政部關系又鬧僵了,兩個部委的大佬回避,自己的“小弟”和“朋友”是斗爭主力。余初心這篇文章高,屋建瓴,不拉偏架,理清央行和財政各自的責任。最后,高層重要會議一錘定音,解決了央行和財政部的爭端。因此,我們能看出來,這個“余初心”不簡單,跟他署名不一樣,它可能跟任仲平、國平、仲祖文、鄭青原、鐘聲等一樣,有特殊含義和特殊指代。所以,他最新的文章也是很克制,沒有情緒,也不偏頗,文章還特別強調了,“適時退出”并不意味著“急踩剎車”收緊貨幣。

即便如此,市場的解讀也“偏緊”,雖然貨幣政策不立即收緊,但是也不會立馬放松吧。

因此,很多人預期,隔夜利率低于1%基本上已經成為歷史。這跟我們6月5日的觀點也類似,當時我們發文《有序撤退變為踩踏 市場大風暴形成》提出:

從5月初開始,央行的行為就很反常,該降息的時候不降息,該放水的時候不放水,顯得十分克制,這才導致債券市場出現風暴,同時債券大牛市,基本宣告結束,債券正在轉向為熊市!

總之,大家以前已經形成預期,央媽很克制。現在央行突然大面積降息,這個反差有點兒大!現在,很多人都扭轉了預期,認為央行年內再貸款、再貼現的額度可能進一步加大。特別需要強調的是,再貼現利率下調,這是10年來央行首次下調該利率!

7月1日起,央行下調再貼現利率0.25個百分點至2%,上一次調整再貼現利率還是在2010年12月26日。票據市場跟其他貨幣政策工具不一樣,它與實體經濟的關聯度較高。在現在經濟結構性壓力很大,民企融資困境加劇的大背景下,央行的這個公開市場工具未來會成為主要手段。

主要目的就是,引導信貸資金投放,投放到實體經濟體內!究竟投放多少流動性呢?

6月18日,在第十二屆陸家嘴論壇上,央行兩位大佬易綱和郭樹清透露了重要信息:預計帶動全年人民幣貸款新增近20萬億元,社會融資規模增量將超過30萬億元!

一個20萬億,一個30萬億,不可否認,這是大手筆!但是,這兩個數字是什么概念呢?

2019年全年新增人民幣貸款16.81萬億元,本次提出的20萬億元相當于2019年全年新增信貸的1.19倍。

去年社會融資規模增量累計為25.58萬億元,本次提出的30億元的規模相當于去年的1.17倍。

簡單來說,人民幣貸款和社會融資規模一個增長19%,一個增長17%,增速遠超GDP增速!

5月份,我國M2同比增長11.1%,創3年新高。前五個月,人民幣新增貸款,社會總融資等數據,我們基本上已經完成了一半兒的任務。也就是說,這個20萬億和30萬億的總目標,今年肯定能完成。

進一步推測,未來央行還會出臺更多措施,來實現20萬億和30萬億目標!

消除頑疾 金融混業大時代開啟!

為何央行突然大面積調降,再貸款和再貼現利率呢?最主要的還是,疫情二次爆發,經濟下行壓力確實很大,國內外環境不確定性高。從總體上看,還是需要貨幣政策保持相對寬松,金融還是需要再進一步支持實體經濟!當然,央行二季度例會,以及央行兩位大佬都已經明確表示,當前的金融風險已經很高,貨幣政策不能無限量寬松。所以,總量上又不能過于激進,只能從結構性貨幣政策著手,看看哪一快兒市場還有空間。

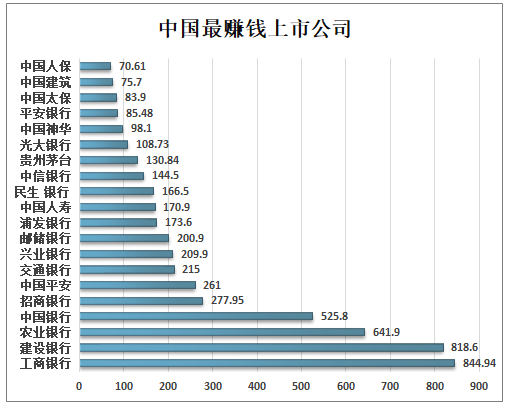

看來看去發現,就剩下再貸款、再貼現的額度還有很多未被使用。當然,最關鍵的還是,6月15日,領導人在國常會上指示:今年金融系統要讓利給實體經濟1.5萬億!這個窗口指導,初心非常好。看一下,2020年一季度,中美最賺錢上市公司。

中國最賺錢上市公司

數據來源:公開資料整理

美國最賺錢上市公司

數據來源:公開資料整理

中美兩國一對比,形勢就非常清晰。即便受到節假日,以及疫情的影響,中國最賺錢的上市公司,銀行占據一多半,剩下是保險、茅臺和建筑。而美國呢?最賺錢的上市公司,行業分布非常均勻,有蘋果、谷歌、微軟等互聯網高科技公司,也有制造、汽車、電氣等行業,金融行業寥寥無幾。

一對比就能看出問題,中國金融業利潤太豐厚了,一直在吸血實體經濟,并沒有真正反哺實體經濟。

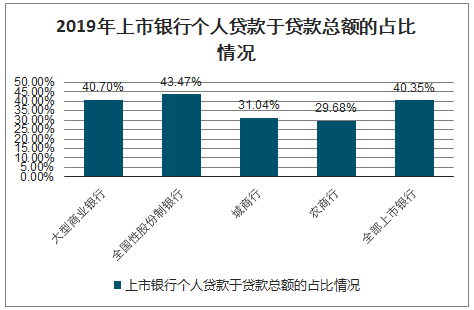

2019年末上市銀行個人貸款為人民幣433,475.38億元,較2018末年增長15.05%,占貸款比重達40.35%,連續三年呈上升趨勢。大型商業銀行和全國性股份制銀行占比都高于40%,城商行和農商行占比分別為31.04%和29.68%。

2019年全部上市銀行個人貸款于貸款總額的占比情況

數據來源:公開資料整理

2019年上市銀行個人貸款于貸款總額的占比情況

數據來源:公開資料整理

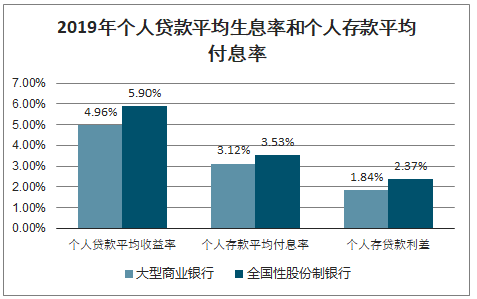

2019年個人貸款平均生息率和個人存款平均付息率

數據來源:公開資料整理

2019年,我國商業銀行累計實現凈利潤2.0萬億元,其中六大國有銀行合計營業收入3.25萬億元,歸母凈利潤合計1.12萬億元。

所以,領導要求金融機構讓利,再合理不過了!

問題是,金融機構怎么讓利呢?

說來說去,一共也就三個,一是通過降低利率讓利,二是直達貨幣政策工具推動讓利,三是銀行減少收費讓利。所以,無論是央行“降息”,還是再貸款、再貼現利率下調,初衷都是好的:讓利給實體經濟。再進一步追問,讓金融機構讓利給實體經濟,主要原因還有一個就是,金融亂象。

國家上面制定了很多政策,每一個初心都是好的,但是執行的時候,就是會出問題。給了那么多大禮包,都沒到實體企業。但是,大禮包還在那里,誘惑還在那里,金融機構根本把持不住,于是就出現了很多金融亂象。比如:上面要求服務微小企業,但實際上,資金未投向小微企業,或者未能有效降低融資成本等等;上面要求金融扶貧,但實際上,精準扶貧政策執行不力,扶貧貸款服務對象不符合要求;發放扶貧貸款附加不合理條件;違規上浮扶貧貸款利率;扶貧信貸資金被挪用等等。上面要求房住不炒,但實際上,信貸資金拿地、向證照不全的房地產企業提供融資等現象屢禁不止。除了執行不到位,金融機構還利用規則,用通過融資政策便利獲得的貸款,購買銀行理財產品、結構性存款、大額存單和發放委托貸款等中飽私囊,最終導致資金空轉和套利!所以,當下我國金融系統,定價功能、價值發現、優化資源配置,創造價值等等,沒有一定功能是正常的。

必須承認,我們的金融市場已經淪為割韭菜的工具!正是因為根深蒂固的問題,當下的貨幣政策實踐,才變得非常復雜和矛盾,甚至騎虎難下。

比如,經濟形勢不好,客觀上需要放松貨幣政策,但是這種措施可能又無效,但是顧不了那么多,還是得支持。

逐利,其實是實體企業和商業銀行的市場行為,不掙錢的業務,大家寧可不做,價格不好的貸款,寧可不給,所以上面窗口指導的政策,很可能還是執行不下去。同樣的,還是顧不了那么多,該指導指導,該降結構性利率還是得降。最后的結果就是,商業邏輯繼續被破壞,風險溢價繼續扭曲!

這是個頑疾,全球都存在這個問題,美國是怎么解決的?給大銀行松綁,讓它們承擔更多風險,以期待他們發揮更大作用,所以6月25日,美聯儲修改了沃爾克規則,允許銀行增加對創業投資基金等的投資。

我國呢?終于開啟金融混業大時代!6月27日,媒體報道,證監會計劃向商業銀行發放券商牌照,或將從幾大商業銀行中選取至少兩家試點設立券商。

金融混業經營的討論和論證,早在5年前就開始了,但是由于國內外金融環境一直動蕩,各種大事情一直突發,這個政策就一直沒能推出來。

這一次,時機終于成熟了!

監管層希望通過混業經營,讓國內金融巨頭更加龐大,從上到下,把金融各個條線,各個環節的定價傳導理順清楚,從更深層級解決金融頑疾!金融混業大時代,影響深遠,遠超過央行大范圍降息,以及20萬億和30萬億的總量目標。當然,金融混業釋放活力的同時,也意味著風險更大了!

公眾號

公眾號

小程序

小程序

微信咨詢

微信咨詢