近期海底撈市值突破2000億,站上了新的高點。依靠渠道下沉、大量開店和成本管控,海底撈實現營收增速達60%,凈利潤復合增速超80%。

今年上半年,海底撈新開店130家,相當于平均1.4天開一家新店。二線城市是開店擴張的主力軍,發展最快最穩的卻是三線及以下城市門店。至目前,海底撈共擁有門店593家,非一線城市門店數量比重上升至68%,收入占比達到66.39%。

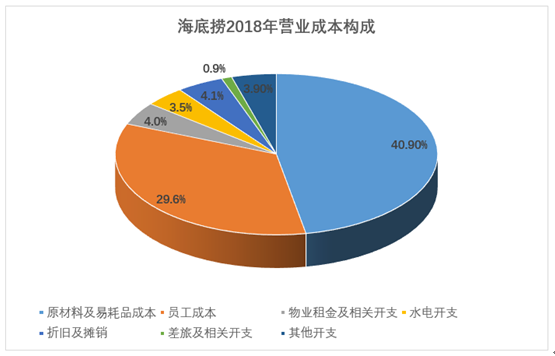

海底撈營業成本由原材料、員工成本、租金等構成,食材、湯底等原材料成本占比4成。由于前三大供應商均為關聯公司,加上品牌和規模優勢帶來的議價能力,海底撈原材料成本總體保持平穩。此外,海底撈租金支出僅占總成本的4%左右,遠低于餐飲行業平均水平。

至今年6月30日,海底撈員工人數達到88378名,員工薪酬開支達到36.52億元,同比增加了65.8%,員工成本占比上升至31.2%。

海底撈的優質服務源于員工培養,人才是海底撈的終極競爭力,其靈活的管理體系和豐富的人才儲備成為海底撈順利擴張的關鍵。截至2018年6月末,海底撈儲備店長人數超過400人,據悉目前已增至800人左右。

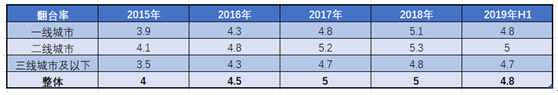

瘋狂擴張后,海底撈單店營收貢獻卻因門店密度加大遭遇壁壘。今年上半年,海底撈一、二、三線城市門店翻臺率全面下滑,整體翻臺率跌破“5”字頭至4.8次/天。僅三線及以下城市單店月收入上浮4%;一、二線城市單店月收入分別下滑15%和14%,其同店增速也分別下降至3.3%、1.9%。

多因素影響下,海底撈凈利率由2018年時9.7%下降至7.8%;凈資產收益率由19.1%下降至9.9%。今年上半年,海底撈經營活動所得現金凈額達到14.68億元,同比增加46.3%;受投資擴張影響,海底撈賬面貨幣資金為負11.08億元。

上市以來,海底撈超90倍的估值飽受質疑。拋開基本面因素,流通籌碼少是推高海底撈市值的重要原因。海底撈已發行53億股中,公司創始人和高管合計持股高達92%。近2000億港元市值,真正的流通盤僅有150億港元。

無論高估值的背后泡沫有多少,翻臺率下降、單店營收下滑、凈利率減少無一不是瞄準了海底撈伸手可及的天花板。3000家門店不是夢,但大量開店不是長久之計,僅依靠提價和壓縮成本難以解決根本問題,海底撈仍需開拓另一條道路。

綜合各項指標,海底撈整體價值評分為3顆星。

10月31日,海底撈報收38港元,總市值2014億。從4張桌子到593家門店,海底撈耗費25年時間;由900億至超2000億,剛過去一年零一個月。

2018年9月26日,海底撈登陸港交所,發行價17.8港元,募得資金75.6億港元。盡管上市次日破發,此后股價卻是扶搖直上,尤其今年以來,股價漲幅達到122%,盤中最高市值達38.1港元。借此之機,海底撈創始人張勇在今年8月以138億美元身家登上福布斯《新加坡富豪榜》榜首。

作為火鍋業頭牌企業,海底撈以優質服務和超高流量而聞名。依靠渠道下沉、大量開店和成本管控,海底撈得以實現營收增速達60%,凈利潤復合增速超80%。支撐海底撈實現順利擴張的關鍵在于其管理體系和豐富的人才儲備。

然而,翻臺率下降、單店營收下滑、凈利率減少,無一不是瞄準了海底撈伸手可及的天花板。提價和控本難以解決根本問題,大量開店擴張也不是長久之計,海底撈仍需開辟另一條道路。

平均1.4天開一家新店,非一線城市收入占近7成

2015-2018年,海底撈營收由57.57億元增加至169.69億元,近三年復合增速達到43.38%,僅2018年一年收入增速便達到59.53%。今年上半年,海底撈已實現營收116.95億元,同比增加59.30%。

60%的超高增速如何實現?根據半年報,海底撈2019年上半年117億元營收中,113.31億元收入來自于餐廳經營,約占總營收的96.9%;外賣業務、調味品及食材銷售分別實現收入1.88億、1.75億,占比僅為1.6%、1.5%。歷年數據顯示,海底撈餐廳經營每年帶來的收入在總收入中比重均在96%以上。

開店成為海底撈營收高增長的主要驅動力。2015年底,海底撈門店數僅為146家,其中50家分布在北上廣深四個一線城市,二線城市有71家,三線及以下城市僅有18家,此外境外開店7家。

2016年海底撈門店凈增30家,2017年這一數字上升至97家,2018年再次凈增加193家,新開店實為200家。今年僅180天時間,海底撈已新開店130家,相當于平均1.4天開一家新店。

截至2019年6月30日,海底撈在全球擁有門店593家,一、二線城市門店數分別達到146家和257家,三線及以下城市的門店數增加為147家,境外開店43家。

不難發現,自2015年起,二線城市成為海底撈開店擴張的主力軍,2018年二線城市凈增門店數量達到87家,幾近等于一、三線城市新增門店數之和,僅2019年上半年,海底撈在二線城市便凈開店50家。

海底撈原本在一線城市放慢的步伐從去年開始再次加快,2018年一線城市凈增41家店,今年上半年繼續增加40家。相比之下,三線及以下城市的門店數量擴張相比一二線城市有所放緩,上半年僅凈增30家。

加速擴張之下,海底撈在二線城市所獲收入由2015年28.8億增加至2018年時77.95億,復合增速達到39.36%,在全部區域收入中占比近一半。一線城市門店由于此前發展趨緩,2015-2018年收入僅由23.17億增至40.36億,復合增速為20.32%,收入占比則由40%下降至24%。

全部分布區域中發展最快最穩的卻是三線及以下城市門店,近三年收入復合增速達到121.72%,收入比重也由5.36%提升至20.44%。

總體而言,海底撈渠道下沉明顯,非一線城市(不考慮境外)門店數量比重由2015年時的61%上升至2019年H1的68%,收入占比則由55.15%上升至66.39%。

主要供貨商為關聯方,新增負債40億

盡管海底撈開啟瘋狂開店模式,店面成本擴張,利潤空間仍持續上行,關鍵在于其成本控制能力。

根據招股說明書,海底撈新開餐廳一般1~3 個月內實現首月盈虧平衡,在2015-2016 年,大多數餐廳在6~13個月即可實現現金投資回收。2015-2018年,海底撈股東應占溢利由2.73億元上升至16.46億元,凈利復合增長率高達82%。2019年上半年,海底撈已實現凈利潤9.11億元,同比增長40.92%。

海底撈的營業成本由原材料及易耗品、員工成本、物業租金及相關開支、折舊及攤銷、水電開支、差旅及相關開支等構成。

食材、湯底等原材料是海底撈成本里的大頭。2015-2019年H1,原材料及易耗品成本占比維持在40%左右。2015-2017年原材料成本占比一度下降4.7個百分點,2018-2019年占比回升。2019年H1海底撈的原材料成本達到49億,同比增加59.9%,與營收增速相當。

為了從源頭控制成本,海底撈切入了上游供應鏈環節,建立蜀海集團、頤海集團、扎魯特旗海底撈、蜀韻東方等一系列關聯公司。蜀海集團提供倉儲、物流服務并供應食材,頤海集團供應火鍋底料等,扎魯特旗海底撈供應羊肉產品,蜀韻東方提供餐廳使用的裝修材料及翻新服務等。海底撈通過關聯公司解決了原材料供給的大部分問題,從而提高運營效率降低成本。

至2018年年底,蜀海集團成為海底撈第一大供應商,采購占比達18.2%;第二大供應商是頤海集團,2018年采購額達到11億;第三大供應商則是蜀韻東方。

受益于品牌和規模優勢帶來的議價能力和關聯方采購,海底撈原材料成本總體保持平穩。

值得注意的是,海底撈成本構成中,近年租金支出僅占總成本的4%左右,遠低于餐飲行業平均水平。如呷哺呷哺和星巴克租金占收入比重分別達到12.1%、6.6%。

其招股書顯示,海底撈門店租期一般長達5-15年,且絕大多數租約的租金為固定金額,每2-3年逐步增加,其中還包括至少三個月的免租期以供裝修和翻新門店。另一方面,海底撈品牌和引流能力給予了充分的議價空間,保證海底撈租金成本維持較低水平。伴隨海底撈渠道下沉至二三線及以下城市,海底撈租金成本有望進一步降低。

今年1月,《國際財務報告準則第16號——租賃》生效,擁有大量租賃資產的海底撈的會計處理自然受到明顯影響。按照新準則,租金開支不再區分經營租賃和融資租賃,所有重大租賃均作為融資租賃處理。

經營租賃不計入資產負債表,只是體現在利潤表的成本費用里。而現在改計為融資租賃后,租賃的有使用權的資產和相應負債均需要確認到資產負債表里,因此還會產生資產折舊和利息費用。

受此影響,2019年半年報中,海底撈總資產規模由2018年底時119.45億增加至169.24億,同比增長42%,其中新增使用權資產40.2億。總負債則由33.15億擴大至77.27億,同比增長133%,新增租賃負債41.5億。也因此,海底撈資產負債率由2018年時27.75%上升至45.66%。

此外,海底撈的物業租金及相關開支占比下降至0.8%,折舊及攤銷增長了182.8%,財務成本由877萬上升至1.02億,增長1064.1%,主要系利息費用增加。

員工成本占比超3成,店長月薪可達12萬

員工成本是海底撈另一項重要開支。2015-2018年,海底撈員工成本由27.3%提升至29.6%,2018年海底撈共有員工69056名,薪酬福利支出達到50.16億元,人均年薪為7.26萬元。

截至今年6月30日,海底撈員工人數達到88378名,員工薪酬開支達到36.52億元,同比增加了65.8%,成本占比上升至31.2%。

在餐飲同行中,海底撈的人工成本一直處于較高水平。呷哺呷哺2018年人工成本僅占24.7%,2019年H1上升至26.5%,但與海底撈仍有較大差距。僅有做快餐的麥當勞與之相當,2018年人力成本占比可達到29%。

如此大的人力資金投入,值嗎?對于海底撈而言,這個回答是毋庸置疑的。

海底撈的優質服務源于員工培養,人才是海底撈的終極競爭力。海底撈設定了一套貫穿員工與企業發展始終的管理體系,完全激發員工能動性同時用豐厚回報留住優秀員工,而這部分人才成為海底撈實現順利擴張的關鍵要素。

新員工初入職,即有一條清晰的晉升路線擺在其面前:初級員工-中級員工-高級員工-大堂經理-店長。從新員工晉升至店長的平均時間約4年,最快2年即可升任。

為輔助員工升級,海底撈設立海底撈大學,提供線上、線下培訓,引入師徒制,由師傅對徒弟提供工作上的指導和支持,而這種師徒關系一直關聯到員工成長的全部生涯。

由初級員工至高級員工主要考核響應速度、客人投訴情況、客戶滿意度等。成為高級員工后,則需經過師傅提名、培訓考試、至少10個職位輪崗、海底撈大學的培訓升級為大堂經理,之后成為儲備店長,再經師傅推薦最終晉升為店長。

隨著職位上升,工資差距也會拉開。針對普通員工,海底撈采用“計件制”,將薪酬與績效直接掛鉤。初級員工月薪約3000元,高級員工工資水平可為初級的三倍,約6000元-15000元。

海底撈店長的固定月薪約3.5萬元,此外還有提成激勵。如果店長不帶徒弟,其業績分紅僅為自己所管理店面的利潤2.8%分成。

若培養徒弟,由于海底撈的新店擴張鼓勵自下而上,店長自主選址并遞交新餐廳方案,其徒弟則成為新店店長的首選。如果成功上任,店長還可以獲得徒弟店面凈利潤3%以上的分成。這樣一來,店長的收入就與其培養新店長和開設新餐廳的能力直接掛鉤。

在海底撈三級分銷模式下,一個店長最多可以拿到徒弟店和徒孫店的凈利潤分成。算上提成部分,海底撈店長月薪約能達到10至12萬元。

提成多寡與店長評級亦有關聯,評級不達A級則無法享受徒弟、徒孫店面的凈利潤提成。總體來看,老店長月薪起碼在8至9萬元。

通過這種方式,海底撈將店長與公司利益密切關聯起來,提升單店效益同時,幫助培養儲備大量人才,也為新店發展打好基礎。

招股書顯示,截至2018年6月末,累計儲備店長人數超過400人。據悉至目前,海底撈儲備店長人數已增至800人左右,這些儲備店長無疑是海底撈擴張計劃中寶貴的資源庫和順利擴張的基底。

在員工責任之外,搜狐財經注意到,上市第一年,海底撈分紅4.03億港元。而在社會公益方面仍有待加強。

一二線單店月收入下滑15%,流動籌碼少推高市值

今年海底撈管理層提出,要將門店開到3000家。以海底撈當前擴張能力和下沉市場空間來看,3000家不是問題,但瘋狂擴張帶來的問題也是顯而易見的。

根據2019年半年度數據推算,一線城市單店月收入約為327.04萬元,二線城市門店約為325.84萬元,三線及以下城市門店約為287.08萬元。

而上年同期,一、二、三線城市單店月收入分別為384.66萬元、377.74萬元、274.79萬元。僅三線及以下城市單店月收入上浮4%,一、二線城市門店分別下滑15%和14%。可以發現,規模擴張下,單店營收貢獻卻因門店密度加大遭遇壁壘。

就開業一年以上的成熟門店來說,2016-2017年境內區域同店銷售增長率在13%-14%左右,其中二、三線城市保持了較高增速,二線城市2016年同店增速高達16.6%,2017年二、三線城市同店增速分別達到14.5%和16.3%。

然而至2018年,情況急轉直下,二線城市同店增速縮水至4.3%,今年上半年僅為1.9%。一線城市在2016-2018年均穩定在11%左右,上半年卻因猛開新店,同店增速下滑至3.3%。三線及以下城市同店增速仍穩超10%。

究其原因,一家門店的收入取決于客單價、翻臺率和臺數。由于店面臺數總體穩定,單店收入主要受客單價和翻臺率影響。

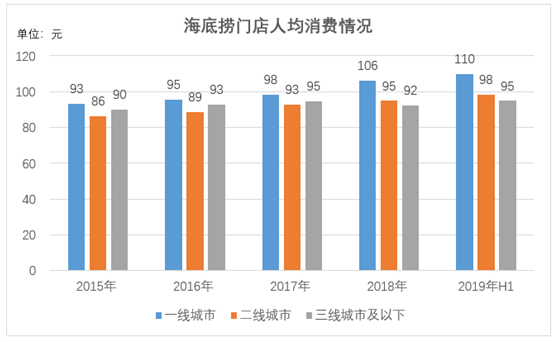

2015-2019年H1,海底撈整體客單價由91.8元上升至104.4元,增速穩定在3%左右。且一二三線城市門店客單價相差不大,一線城市略高于二三線城市,整體不受區域人均收入影響。

2019年上半年,一、二、三線及以下城市門店客單價分別為110元、98.4元、94.8元。

翻臺率方面,三線及以下城市受生活節奏和習慣方式影響,門店翻臺率一直遠低于一、二線城市,2015年僅為3.5次/天,此后逐年攀升,2018年達到4.8次/天。一、二線城市門店翻臺率則由2015年時3.9、4次/天至2018年分別提高至5.1、5.3次/天。

盡管一二三線城市門店2015-2018年翻臺率連年提高,但可明顯看出,2018年各區域門店翻臺率提升幅度明顯變小,二線城市翻臺率僅微增1.9%。

事實上,海底撈超過5次/天的翻臺率在火鍋界原本就是名列前茅的,這與海底撈大多數門店長達22小時(9:00-次日7:00)的營業時間分不開。同在港股上市的小火鍋品牌呷哺呷哺近年翻臺率在3.2左右,2018年翻臺率僅為2.8次/天。

慢餐火鍋的翻臺率增長空間原本有限,加上門店擴張分散客流量,翻臺率增長趨緩甚至下降成為必然。

2019年上半年,海底撈一、二、三線城市門店翻臺率全面下滑,一線城市翻臺率降至4.8次/天,二線城市翻臺率同樣下滑至5次/天,三線及以下城市翻臺率下降幅度最小,約為4.7次/天。受此影響,在穩守“5”字頭兩年后,海底撈整體翻臺率跌至4.8次/天。

多種因素影響下,海底撈凈利率由2018年時9.7%下降至7.8%;凈資產收益率由19.1%下降至9.9%。

現金流方面,2015-2018年,海底撈經營活動產生的現金流量凈額由6.42億元逐年增加至23.88億元。而從賬面貨幣資金來看,2015年和2017年,海底撈賬面資金均為負,至2018年才增加至38.61億元。今年上半年,海底撈經營活動所得現金凈額達到14.68億元,同比增加46.3%;受投資擴張影響,海底撈賬面貨幣資金為負11.08億元。

值得一提的是,海底撈上市一年,其超過90倍的市盈率一直飽受質疑。這一估值不僅超過了呷哺呷哺(24倍)等餐飲企業,甚至超過騰訊(30倍)、小米(17倍)等互聯網科技公司。拋開基本面因素,流動籌碼少成為高市值的主要推手。

海底撈已發行53億股中,海底撈創始人張勇夫婦持股68.61%,聯合創始人施永宏夫婦持股16.4%,海底撈高管持股6.96%,據此,公司創始人和高管合計持股高達92%,公眾股東持股僅有8%,其中還包括海底撈的原始投資者高瓴資本、景林投資等。

流通籌碼均集中在創始人和高管手上,近2000億港元市值中,真正的流通盤僅有150億。此種情況下,少量資金便可以大幅拉升公司股價,從而造就超高市值的海底撈。

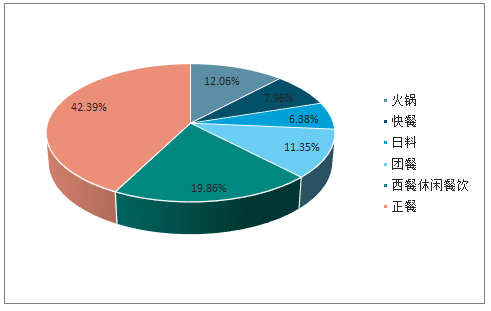

2018年全國火鍋業市場收入8757億元,較2014年增長54.4%,火鍋成為餐飲細分類別中占比最大的分支,同時隨著居民收入水平的提高,外出就餐的頻次也在不斷增長,未有望來迎來萬億萬億的增長空間。

火鍋行業每平米營收高達2.63萬元,快餐次之為2.5萬元,而正餐僅為1.02萬元。同時營業額增速上火鍋以24.7%的增速位列首位。在凈利率方面,火鍋達到11.8%,同樣高于其他三種餐飲類型。從收入的增速和盈利能力的表現上來看,火鍋行業較其他餐飲類型的表現較好,成為高速增長的優選賽道。

2018年火鍋與其他品類餐飲經營情況對比

數據來源:公開資料整理

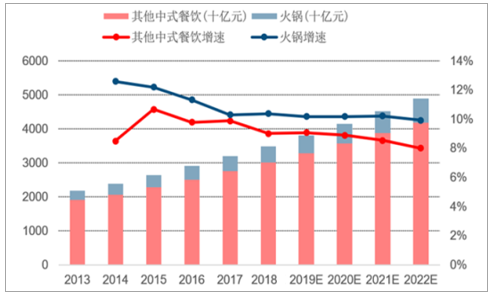

火鍋為餐飲最優賽道。近年來,在我國餐飲的細分菜系之中,火鍋市占率一直保持領先,且份額較為穩定,預計未來幾年火鍋市場的年復合增長率也將達到約13-14%,我國整個餐飲市場近年增速在10%附近,火鍋仍保持一定的發展優勢。火鍋賽道的增速較快,高于其他中式餐廳增速,未來在海底撈等火鍋龍頭渠道下沉和快速擴張的帶動下,增速保持穩定,行業有一定的集中度提升趨勢。

2018年火鍋保持細分菜系份額最高

數據來源:公開資料整理

火鍋增速高于行業其他中式餐廳增速

數據來源:公開資料整理

2018年火鍋行業市場規模突破8700億元

數據來源:公開資料整理

無論高估值背后的泡沫有多少,翻臺率下降、單店營收下滑、凈利率減少無一不是瞄準了海底撈伸手可及的天花板。3000家門店不是夢,但大量開店不是長久之計,僅依靠提價和壓縮成本難以解決根本問題,海底撈仍需開拓另一條道路。

海底撈也正在做出探索。除了開發啤酒、乳飲料新品提升客單價,引入智能機器人、智慧系統降低人力成本,今年3月,海底撈以2.04億元收購優鼎優100%股權將“U鼎冒菜”納入囊中,進軍冒菜市場。

公眾號

公眾號

小程序

小程序

微信咨詢

微信咨詢